By Erez Saf, Fundador & CEO, CRiskCo

En todos los aspectos, 2021 ha sido un año de crecimiento para la economía mexicana. Con un año anterior como el 2020, cuando comenzó la epidemia de COVID-19 y detuvo el crecimiento, se hizo una predicción económica negativa para 2021 si continuaba la tendencia del año anterior, Sin embargo, las estadísticas demostraron lo contrario.

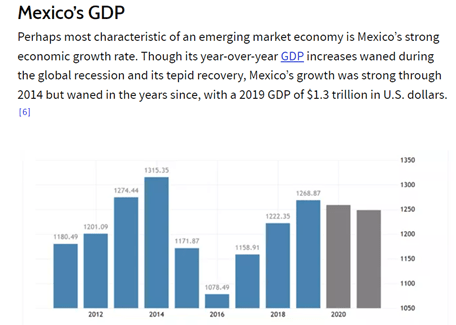

Debido a los efectos de la pandemia, la economía de México se contrajo 8.3% en 2020, pero creció 6.25% en 2021. La siguiente tabla muestra la tendencia del PIB de México en los últimos 10 años.

Source : https://www.investopedia.com/ask/answers/090915/mexico-emerging-market-economy.asp

Las inversiones de FinTech en México se dispararon en 2021. El año pasado, los unicornios (empresas recientemente establecidas con un valor de más de $1 mil millones) entraron en escena en el país. Desde el año pasado, la cantidad de empresas de tecnología financiera (FinTech) en México ha aumentado en un 16 por ciento, lo que representa casi la mitad de todas las nuevas empresas de tecnología financiera en la Alianza del Pacífico.

A pesar de su condición de industria emergente, el mercado mexicano se enfrenta actualmente a numerosos desafíos. Es importante señalar que las circunstancias actuales, como la pandemia del COVID-19, han impactado en el crecimiento, mantenimiento y oportunidades de las pequeñas y medianas empresas del país.

Si se implementa correctamente, la tecnología puede ser un gran aliado para superar estas dificultades y mejorar las condiciones del mercado que favorecen el crecimiento de las PYMES y dinamizan la economía.

Desafíos

Acceso al crédito

Uno de los desafíos más críticos que enfrentan las PYMES es el acceso al crédito y el uso del crédito para crecer y construir negocios nuevos y existentes. Dado que el 44 % de las pymes buscan financiamiento para cubrir los gastos operativos y el 56 % necesita fondos para expandir su negocio o buscar otras oportunidades, esperar semanas o meses para obtener la aprobación puede tener graves consecuencias para ellos, particularmente en nuestro entorno económico actual.

Actualmente, la solicitud de un préstamo comercial se realiza manualmente, con muchos informes financieros diferentes, llamadas telefónicas y visitas a la sucursal, lo cual es un proceso costoso y que requiere mucho tiempo. Como resultado, muchos dueños de negocios no pueden obtener un préstamo o, a menudo, sienten que no vale la pena solicitarlo, lo que les dificulta crecer, o incluso, sobrevivir. Debido al tiempo y esfuerzo requerido para completar esta actividad manual, muchos clientes son rechazados sin una evaluación adicional.

Llegar a nuevos consumidores

Llegar a nuevos clientes en un mercado en auge como México es un gran desafío. A medida que crece la economía, las empresas quieren llegar a más clientes y salir de las limitaciones físicas de la proximidad a los clientes. pero hacerlo de manera segura y segura es difícil y requiere planificación. Para enfrentar este desafío, las empresas deben contar con una estrategia completa y trabajar con los socios adecuados.

Entonces, ¿cómo pueden las pequeñas y medianas empresas mexicanas aprovechar las circunstancias para hacer crecer sus negocios y superar estos desafíos?

Una y otra vez, la tecnología es la respuesta

Sin duda, la tecnología puede ayudar a las empresas a operar de manera más eficiente. Los desarrollos tecnológicos recientes tienen el potencial de mejorar significativamente la forma en que los dueños de negocios operan y brindan a las PYMES oportunidades de crecimiento y mantenimiento.

Las pequeñas y medianas empresas requieren de financiamiento para expandir y mantener sus operaciones. Para lograr esto de manera eficiente, los prestamistas y los solicitantes deben tener mejores herramientas para aprobar préstamos de manera rápida y segura. Con las soluciones digitales para la toma de decisiones sobre el riesgo crediticio, las pymes pueden solicitar préstamos en línea. Usando fuentes de datos tradicionales y alternativas, los prestamistas pueden acelerar las decisiones sin aumentar su riesgo y aprobar préstamos rápidamente. Los prestamistas se benefician de las plataformas y soluciones que les permiten recopilar datos sobre prestatarios potenciales de una variedad de fuentes para hacer juicios de riesgo más precisos y rápidos. Una gran ventaja para las empresas y los prestamistas mexicanos es el SAT y la disponibilidad de los datos SAT API que pueden crear un perfil financiero confiable de una empresa digitalmente y en poco tiempo.

Al utilizar la tecnología disponible, los prestamistas ahorran tiempo y dinero, analizan más negocios para préstamos y amplían su cartera. La transición de un proceso físico a uno digital beneficia a los empresarios ya que elimina discriminaciones erróneas y permite una evaluación más objetiva. Con el uso de la tecnología en el proceso de otorgamiento de crédito, más dueños de negocios obtendrán la aprobación y verán el dinero en el banco rápidamente para que puedan sobrevivir y crecer.

La tecnología también puede ayudarnos a expandir nuestro alcance de clientes y permitir que más clientes compren más. En primer lugar, la implementación de más formas de pago para sus clientes puede hacer crecer el negocio. La implementación de software/hardware de punto de venta (POS) puede permitir transacciones con tarjetas de crédito y débito. Hay muchos proveedores de POS nuevos y experimentados en México, e implementarlo hoy puede ser tan fácil como descargar una aplicación. Las transacciones de POS pueden realizarse en persona o en línea, lo que prepara al negocio para una expansión al comercio electrónico.

La implementación del comercio electrónico puede ayudar a la empresa a llegar a un público más amplio. Debido al COVID-19, el uso y compra en línea con plataformas de comercio electrónico ha ido en constante aumento, creando nuevas oportunidades y clientes en busca de soluciones. Usando el comercio electrónico, los dueños de negocios no encontrarán limitaciones de mercado, los clientes tendrán más flexibilidad, el proceso de compra será más rápido y fácil, reduciendo los gastos operacionales.

Conclusiones

A pesar de que México es un mercado en crecimiento, las pequeñas y medianas empresas enfrentan muchas dificultades. La falta de acceso a financiamiento y mantenerse al día con el crecimiento económico del país son retos importantes que las empresas deben abordar.

Puede parecer cliché argumentar que debemos aceptar nuestros obstáculos y convertirlos en oportunidades, pero eso es exactamente lo que debemos hacer en este caso. Y, en pleno siglo XXI, contar con la tecnología como aliado es fundamental para acelerar el crecimiento de las empresas mexicanas en 2022.

CRiskCo reúne a pequeñas y medianas empresas y proveedores de crédito profesionales con plataformas de Análisis y Gestión de Riesgo Crediticio para prestamistas y prestatarios. Los prestamistas pueden usar las APIs de CRiskCo’s para conectarse a los datos del SAT y extraer del SAT API un análisis de riesgo detallado usando inteligencia artificial y aprendizaje automático. Obtenga más información sobre cómo Provenir y CRiskCo pueden habilitar a los prestamistas fácilmente en Provenir Marketplace.

Fuentes

https://www.bizlatinhub.com/mexico-fintech-industry-grows-16-during-pandemic/ https://www.investopedia.com/ask/answers/090915/mexico-emerging-market-economy.asp

https://www.bloomberglinea.com/2021/12/23/2021-mexicos-year-of-unicorns-and-a-startup-investment-boom/