Os produtos do tipo “compre agora, pague depois” (BNPL) explodiram em todo o mundo, oferecendo uma nova abordagem ao financiamento de ponto de venda (PDV) para consumidores e empresas. De 2019 a 2021, as originações de empréstimos BNPL aumentaram em 970% apenas nos cinco principais financiadores, e o setor continua a se expandir para incluir novos setores, como conserto de automóveis, compras de supermercado, passagens aéreas e outros mais. Os consumidores estão começando a confiar no BNPL para custos do cotidiano no gerenciamento de seu fluxo de caixa. Mas nada disso seria possível sem dados – mais especificamente, uma sólida cadeia de fornecimento de dados.

Se você for um provedor de BNPL, a cadeia de fornecimento de dados é fundamental para a sua solução. Quando você tem os dados certos, pode determinar melhor o risco, protegendo sua empresa contra fraudes e inadimplência de empréstimos.

As estratégias de dados BNPL vão além dos dados tradicionais, como pontuações de crédito, e usam dados alternativos para tornar o crédito mais acessível e mais rápido de aprovar sem aumentar seu risco. Embora isso permita expandir sua base de clientes de maneira segura, também adiciona complexidade às suas necessidades de dados. Então, como você desenvolve uma estratégia de cadeia de fornecimento de dados BNPL que leve os dados certos para o lugar certo exatamente quando precisa deles?

Construindo sua cadeia de fornecimento de dados BNPL

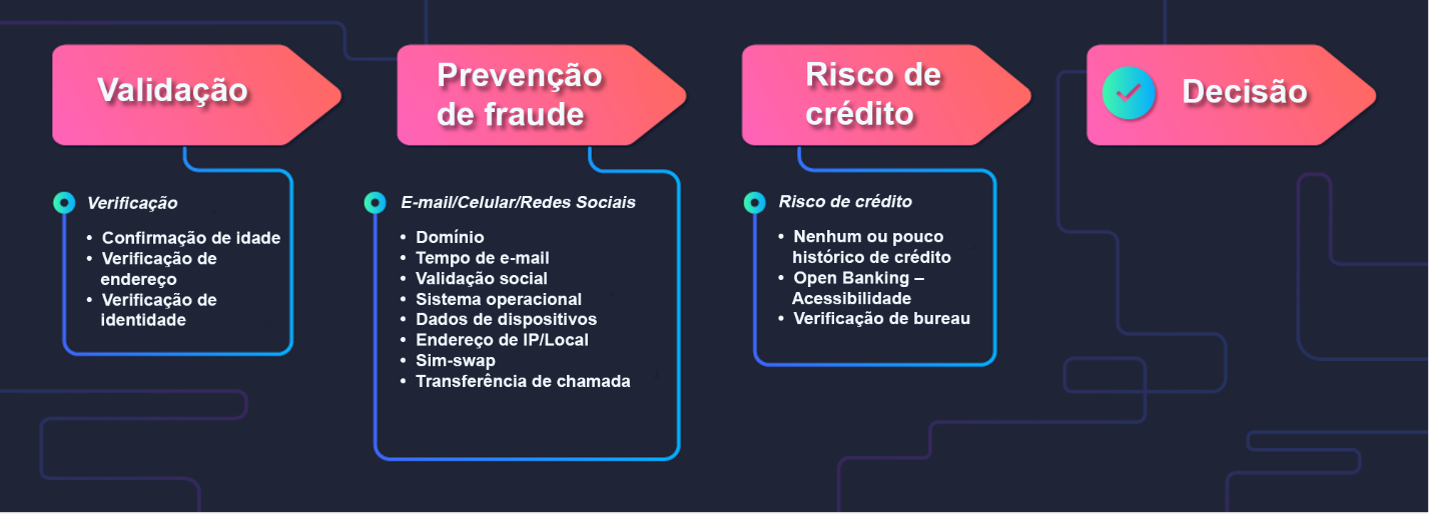

Sabemos que todo potencial cliente BNPL deve passar por um processo, mas como é esse processo? Cada etapa é desenvolvida com diferentes verificações de dados que informam ao seu motor de decisão se deve levar esse cliente adiante. Uma cadeia de fornecimento de dados otimizada extrai apenas os dados necessários para um cliente em cada ponto de verificação – dados provenientes de suas integrações de dados e parceiros de dados.

Uma cadeia de fornecimento de dados otimizada tem as seguintes características:

- Várias etapas com exigências distintas

- Múltiplos pontos de verificação pelo quais os consumidores passam ou são negados

- Etapas que aumentam em complexidade e custo de dados

- Nenhum dado desnecessário é exposto e pago antes de você precisar

Lançamento com um MVP:

Você é uma startup lançando sua primeira solução BNPL? Uma finserv expandindo sua linha de produtos? Talvez seja uma loja online procurando atingir mais clientes. Seja qual for o caso, ao criar uma cadeia de fornecimento de dados para sua oferta de BNPL ou otimizar uma já existente, você deve começar com seu Produto Mínimo Viável (MVP na sigla em inglês) – o básico que você sabe que precisa para lançar seu produto.

Um MVP tem a menor quantidade de verificações no processo, extraindo a menor quantidade de dados. Você pode começar com um MVP se quiser:

- Chegar ao mercado rapidamente

- Minimizar o custo de desenvolvimento

- Analisar o desempenho básico para otimizar iterações mais complexas no futuro

Para iniciar com uma abordagem MVP, você precisará de dados para dar suporte a três áreas principais:

- Verificações de conformidade regulatória como KYC/AML

- Verificação de identidade

- Risco de crédito

Um MVP para empréstimos ao consumidor pode ser assim:

Etapa 1: KYC

A primeira etapa do processo é validar os dados mais básicos para confirmar a idade, endereço e identificação do cliente. Se você não pode verificar a identidade de uma pessoa, certamente não poderá emprestar para ela.

Etapa 2: Prevenção à Fraude

A segunda etapa se aprofunda na identidade de uma pessoa para garantir que ela seja quem diz ser e ajudar a evitar fraudes. Há uma enorme variedade de dados que você pode obter para uma verificação de fraude, incluindo verificação de endereço de e-mail, se um cartão SIM foi trocado e outros dados de comportamento e alternativos. Se nem todas essas informações corresponderem, pode ser um sinal de tentativa de fraude e a pessoa será rejeitada.

Risco de Crédito

A etapa final é verificar a credibilidade. Uma verificação de agência é feita por meio de uma verificação de crédito flexível que concede a você acesso ao score de crédito de um consumidor sem afetá-lo. Com um MVP, os provedores de BNPL provavelmente rejeitariam qualquer pessoa com uma pontuação abaixo de um determinado limite ou alguém sem histórico de crédito suficiente para ter uma pontuação. Se uma pessoa passou pelo processo, os dados são avaliados de forma holística por um motor de decisão para determinar se e em quais termos concede o empréstimo.

Além do MVP: otimizando sua estratégia de dados

Além da base necessária para o lançamento de um MVP, você pode otimizar sua cadeia de suprimentos com base no apetite de risco e nas metas de sua empresa. Antes de atualizar sua cadeia de fornecimento de dados, será útil:

- Analisar o sucesso em relação aos seus objetivos

- Identificar pontos fracos em sua estratégia de dados

Embora você queira inicialmente lançar sua solução BNPL usando um MVP, à medida que cresce e deseja adicionar complexidade, você pode incorporar novos pontos de dados e parceiros de dados. Pense no tipo de cliente que deseja capturar, bem como nas metas de negócios e medidas preventivas que deseja adotar e pergunte a si mesmo:

Que porcentagem de aplicações fraudulentas nosso processo atual está deixando passar?

Isso está de acordo com nossos objetivos de negócios? Se não, procure:

- Adicionar verificações de fraude extras nas etapas existentes

- Adicionar etapas autônomas de prevenção de fraudes ao processo

- Corrigir as fontes de dados para otimizar conforme você avança

Estamos oferecendo os termos mais competitivos aos nossos clientes? Como podemos melhorar as conversões? Para vantagem competitiva e maior personalização, use dados como:

- Tendências comportamentais

- Geolocalização

- Atividade e uso

Com que eficácia estamos reduzindo a inadimplência? Estamos filtrando clientes não viáveis no ponto certo do processo? Certifique-se de que seus recursos de fluxo tenham:

- Triagem prévia

- Pontuação

- Pontos de verificação de dados adicionais em etapas existentes

Para provedores de BNPL que desejam cadeias de fornecimento de dados robustas em crédito, identidade e fraude, maximizando a eficiência, um fluxo otimizado pode ser assim:

Triagem Prévia

A triagem prévia divide ainda mais as etapas de verificação de identificação, garantindo que os requisitos mínimos sejam atendidos. É uma maneira mais rápida e eficiente de filtrar candidatos não qualificados sem usar tempo e recursos desnecessários.

Como é a triagem prévia em uma cadeia de suprimentos otimizada? Digamos que seja uma pessoa com menos de 18 anos – ela não tem permissão legal para contrair um empréstimo, portanto, seu pedido seria rejeitado. Em um MVP, alguém que nem pode usar o produto ainda teria sua identidade verificada, mas é um desperdício fazer essas verificações, já que não é um cliente viável. A otimização garante que você exponha apenas os dados necessários em cada etapa.

Pontuação

A pontuação (scoring) extrai dados suplementares que ajudam a ter uma imagem mais clara do risco do consumidor. Isso inclui dados de dispositivos móveis, verificações de fraude adicionais ou qualquer outro tipo de dados alternativos que você deseja inserir em sua tecnologia de decisão.

Por que incluir a pontuação em seu processo? Mais uma vez, tudo se resume a construir seu processo em termos de eficiência ideal e custo mínimo. Nesse ponto, você saberia se o cliente era viável, quem é e como são as finanças dele – todos esses dados são simples de extrair.

A pontuação adiciona informações comportamentais que são mais demoradas e caras para analisar e devem ser incorporadas somente quando todo o resto for confirmado.

Por fim, quanto mais dados relevantes você tiver, mais precisas serão suas decisões, melhor você poderá prever inadimplências futuras, mais fácil será identificar oportunidades de vendas adicionais e cruzadas – quaisquer que sejam seus objetivos de negócios, os dados certos podem ajudar você a chegar lá. A otimização da cadeia de dados de fornecimento de BNPL do consumidor depende de encontrar o número ideal de verificações e etapas para determinar com precisão a credibilidade e o risco, mantendo o processo rápido e eficiente.

Pronto para lançar e expandir seus produtos BNPL? Fique atento a esses desafios da cadeia de fornecimento de dados

À medida que os produtos BNPL crescem em todo o mundo, novos mercados têm surgido e, com eles, novos desafios. Para criar uma cadeia de suprimentos global, você precisa conhecer regulamentações regionais, fornecedores, requisitos técnicos e muito mais. Veja alguns dos desafios que podem retardar a implantação de sua estratégia de dados:

- Identificação de fontes de dados locais relevantes

- Negociação de vários contratos

- Conformidade com vários regulamentos

- Garantia de privacidade de dados para diferentes requisitos regionais

- Normalização de formatos de dados

- Desenvolvimento e manutenção de integrações

- Apoio a estratégias globais

O BNPL é um setor em rápida evolução, por isso também é importante garantir que sua cadeia de suprimentos possa ser facilmente iterada para incorporar a legislação em evolução e a demanda do mercado.

Dados para capacitar o BNPL

Independentemente da tendência, tipo de cliente ou região, sua solução BNPL é alimentada por dados. Diversas fontes de dados coletadas no momento certo e na ordem certa são o cartão de visita de uma cadeia de fornecimento de dados otimizada que alimenta seu motor de decisão com as informações necessárias para lhe dar uma decisão mais inteligente sempre.

No entanto, desenvolver uma cadeia de fornecimento de dados por conta própria pode ser um grande empreendimento e uma dor de cabeça ainda maior. Em vez disso, considere escolher um parceiro de dados que possa criá-la para você, enquanto o conecta às integrações necessárias para expandir seu negócio de BNPL.

Os recursos ideais são:

- Um contrato de dados que oferece acesso a várias fontes de dados

- Uma única API para substituir várias integrações

- Uma ampla variedade de tipos e fontes de dados, incluindo dados alternativos

- Curadoria de fonte de dados especializada e personalizada para suas necessidades

- Cadeias de fornecimento de dados simplificadas e sem código que usuários não técnicos podem controlar

- Democratização do acesso aos dados

- Integra-se à sua tecnologia de decisão para garantir decisões perfeitas e mais inteligentes