O Poder dos Cartões de Crédito: 3 tendências inovadoras que impulsionam a mudança na indústria

Como grandes bancos e grandes provedores de serviços financeiros podem simplificar seus sistemas de tecnologia

Como os bancos podem aproveitar a decisão automatizada de risco de crédito para obter mais agilidade e velocidade

As instituições financeiras estão sob pressão, e os bancos não são exceção. Com o aumento da concorrência de fintechs, neobancos e outros provedores de serviços financeiros, os bancos estão sentindo o aquecimento. A pandemia de Covid-19 acelerou a digitalização mais rápido do que se previa, e os consumidores estão ainda mais resistentes ao atrito em suas jornadas de experiência do cliente, seja na compra de eletrodomésticos, férias, veículos ou na solicitação de crédito. “De acordo com a McKinsey, o setor “avançou cinco anos na adoção digital de consumidores e empresas” em apenas oito semanas. Além disso, temos um problema de dados. Antes da Covid, o comportamento do consumidor era inerentemente mais previsível – mas a pandemia mudou isso, e ainda não está claro se os dados tradicionais (e nossa análise desses dados) se manterão verdadeiros. Então, como os bancos podem se concentrar no crescimento e atender às necessidades e expectativas dos clientes e, ao mesmo tempo, gerenciar os riscos de forma eficaz? Em muitos casos, isso significa que é hora de analisar seus dados e sua tecnologia de tomada de decisões.

Atualizar sua tecnologia de decisão de risco de crédito parece assustador. Mas estamos aqui para falar sobre alguns dos mitos que persistem em torno da atualização de sua tecnologia – e o contraponto da realidade.

Mito 1: Os dados de crédito tradicionais são bons o suficiente

Realidade: Os dados tradicionais de crédito raramente são suficientes para traçar um quadro preciso e holístico da capacidade de crédito de um cliente. Fontes de dados alternativos, incluindo informações de celular/telco, dados de aluguel e serviços públicos, presença na mídia social/web e informações bancárias abertas podem ajudá-lo a obter uma visão mais abrangente da saúde financeira de um cliente em potencial, bem como de sua capacidade e disposição para pagar.

O Desafio dos Dados:

Há uma grande quantidade de dados no mercado e, muitas vezes, eles residem em ambientes isolados, o que dificulta o acesso e torna custosa a sua integração na tomada de decisões. Além disso, pode ser fácil presumir que mais dados são a resposta. Mas isso nem sempre é o que você precisa. A chave para otimizar sua estratégia de dados não é necessariamente mais dados, mas ter os dados certos no momento certo. De acordo com a IDC, em 2022, “mais de cem mil exabytes de dados terão sido gerados, ultrapassando o limite de 100 mil pela primeira vez“. No entanto, 74% dos tomadores de decisão que pesquisamos disseram que têm dificuldades com a estratégia de risco de crédito de sua organização porque os dados não estão facilmente acessíveis e 70% dizem que os dados alternativos não são facilmente integrados ao seu sistema de decisão atual. O uso de dados alternativos para complementar os dados de crédito tradicionais (principalmente dados de bureau) é fundamental não apenas para fornecer uma visão mais precisa e em tempo real da capacidade de crédito de seus clientes, mas também para expandir seu mercado de empréstimos. Ao ser mais inclusivo e aceitar indivíduos que podem ter scores de crédito tradicionais mais baixos, você está melhorando a inclusão financeira e garantindo maior acesso a serviços financeiros e, ao mesmo tempo, expandindo seus negócios.

Mito 2: É muito caro fazer o upgrade

Realidade: Pode ser fácil supor que mudar sua tecnologia de tomada de decisões envolverá um grande investimento inicial (sem mencionar o medo de “desperdiçar” investimentos anteriores em sua tecnologia legada). Porém, quanto mais seus sistemas de tomada de decisão envelhecem, mais isso lhe custará no longo prazo. Sem mencionar a economia de custos que você encontrará quando se tornar autossuficiente e não precisar mais depender de suas equipes de TI/desenvolvimento ou de fornecedores externos para fazer alterações em seus fluxos de trabalho de tomada de decisões.

O Desafio do Custo:

O cenário econômico atual em um mundo pós-Covid significa que as pressões de custo estão em toda parte. Portanto, não é de surpreender que, às vezes, os bancos relutem em considerar a mudança de plataformas tecnológicas. Com as horas de tempo e os enormes investimentos monetários feitos na implementação da infraestrutura de tomada de decisões, pode parecer um desperdício fazer a transição dos sistemas legados. Mas é importante não deixar que o medo de investimentos passados o impeça. Porque o cenário econômico atual também significa maior concorrência, expectativas cada vez mais exigentes dos consumidores e um ambiente regulatório em constante mudança. Adquirir novos clientes, manter seus clientes atuais, evitar fraudes, atender aos requisitos de conformidade… tudo isso se torna mais caro quanto mais seus sistemas envelhecem. A atualização da sua tecnologia de tomada de decisões resulta, na verdade, em um custo total de propriedade mais baixo, graças à eliminação de atrasos no lançamento e na iteração de produtos que fazem com que você perca clientes, à capacidade de automatizar fluxos de trabalho de tomada de decisões de risco para processos mais eficientes e à melhor detecção/prevenção de fraudes.

Mito 3: É muito difícil reformular nossos sistemas atuais

Realidade: Não se trata de uma situação de tudo ou nada. Procure soluções de tomada de decisão que possam ser executadas paralelamente ao seu software atual ou maneiras de orquestrar seus dados de forma mais eficiente com um ecossistema de dados. Isso pode gerar a adesão de outros departamentos e linhas de negócios quando eles perceberem a maior eficiência e a maneira como a tecnologia atualizada melhora o processo geral de tomada de decisões.

O Desafio da Dificuldade:

Já falamos sobre o aspecto do custo da atualização, que parece assustador, mas não se trata apenas de dinheiro. Muitas pessoas dedicam horas e horas à escolha e à implementação de plataformas de tomada de decisão. Porque os benefícios de longo prazo valem a pena, e pode não ser tão difícil quanto parece. Raramente é necessário remover e substituir toda a sua tecnologia de tomada de decisões de uma só vez (o que, convenhamos, pode ser um grande empreendimento quanto maior e mais complexa for a sua organização). Existem plataformas de tomada de decisão mais flexíveis e ágeis disponíveis que podem ser integradas ou executadas juntamente com os fluxos de trabalho existentes ou você pode optar por atualizar uma linha de negócios de cada vez. O segredo é escolher uma plataforma de tecnologia que facilite isso eque tenha experiência com a troca de plataformas de tomada de decisão competitivas. (A Provenir, por exemplo, tem vasta experiência na substituição de sistemas legados de tomada de decisão da concorrência e pode colocá-lo em funcionamento rapidamente, independentemente do tamanho da implementação).

Mito 4: A tecnologia em nuvem não atenderá aos nossos requisitos de conformidade

Realidade: Seja no local ou na nuvem, as instituições de serviços financeiros estão sujeitas a padrões incrivelmente altos quando se trata de segurança de dados e normas de conformidade. E essas normas estão evoluindo rapidamente. As soluções legadas (especialmente on prem) podem não ser flexíveis ou capazes de evoluir com rapidez suficiente para acompanhar o ritmo, deixando brechas vulneráveis em seus processos de conformidade e segurança.

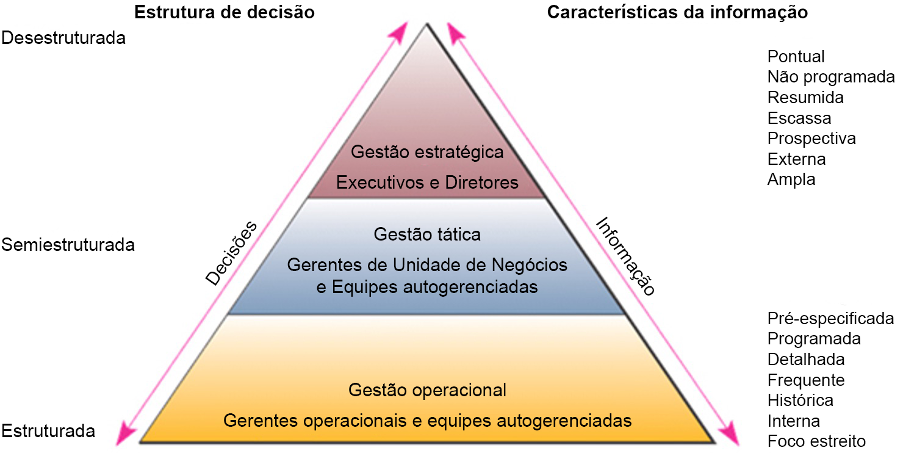

O Desafio da Dificuldade:

Há vários aspectos para atender aos requisitos de conformidade no setor bancário (requisitos regulatórios, gerenciamento de riscos, privacidade de dados, due diligence do cliente). Melhorar sua eficiência e garantir a consistência em seus processos de tomada de decisão é uma das maneiras pelas quais a tomada de decisão automatizada pode ajudar. Com a ajuda da incorporação do aprendizado de máquina e da IA, você pode reduzir o viés e otimizar ainda mais seus processos de tomada de decisão. Além disso, a automação da coleta e do processamento de dados pode ajudá-lo a cumprir melhor as normas de proteção de dados. Mas um dos maiores benefícios de atualizar sua tecnologia de tomada de decisões quando se trata de conformidade é a flexibilidade e a capacidade de dimensionamento – as normas de conformidade mudam rapidamente e, quanto maior ou mais global for a sua organização, mais regiões e normas você terá de cumprir. As plataformas de tomada de decisão ágeis e baseadas em nuvem podem evoluir junto com as mudanças no cenário regulatório. (E não deixe de procurar certificações de segurança adicionais, como a ISO/IEC 27001).

Mito 5: A decisão de risco automatizada aumenta o risco de fraude

Realidade: ter uma tomada de decisão de risco mais eficiente e a capacidade de acessar, integrar e agir melhor sobre os dados de fraude garante que você possa detectar e prevenir fraudes em tempo real. A análise de grandes quantidades de dados de várias fontes (incluindo histórico de transações, atividade da conta, comportamento do usuário, bem como fontes de dados alternativos) com o benefício do aprendizado de máquina e da IA pode detectar com mais eficiência o comportamento fraudulento, sinalizando atividades suspeitas e proporcionando uma imensa economia de custos.

O Desafio da Fraude:

A fraude continua sendo uma grande preocupação para o setor de serviços financeiros. Graças, em parte, à rápida mudança para serviços bancários online/digitais, houve um aumento acentuado no número de tentativas de fraude (e na sofisticação dos fraudadores), o que pode resultar em perdas financeiras significativas, danos à reputação dos bancos e desconfiança dos clientes. De acordo com a Federal Trade Commission, somente em 2021, houve mais de 2,8 milhões de denúncias de fraude nos EUA. No Reino Unido, a Action Fraud relata que houve 875.622 denúncias de fraude em 2021, 336.707 das quais foram denúncias de fraude em cheques, cartões plásticos e contas bancárias. Esse é um novo recorde e um aumento em relação aos números de 2020.”

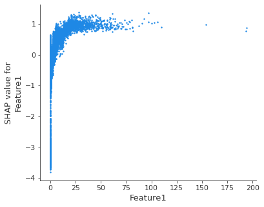

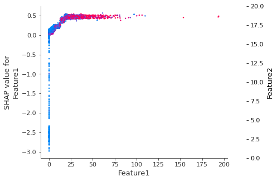

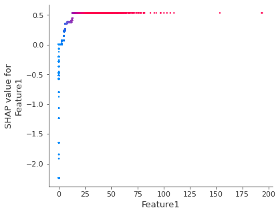

Mas pode ser difícil equilibrar a detecção e a prevenção de fraudes com sua estratégia de crescimento. Você quer dizer sim a mais clientes e continuar a expandir seus negócios, mas não quer se expor a mais riscos. É nesse ponto que a tecnologia de decisão de risco automatizada e as integrações de dados corretas entram em ação. Analisar grandes quantidades de dados, em várias fontes de dados, e poder integrá-los ao seu processo de decisão em tempo real significa uma detecção de fraude mais precisa e sofisticada. Com a adição do aprendizado de máquina, você também pode analisar mais facilmente grandes quantidades de dados para detectar padrões que indiquem atividade fraudulenta. E com a capacidade de os algoritmos de aprendizado de máquina aprenderem com os dados, você estará em uma posição melhor para se adaptar a novos padrões de fraude à medida que eles evoluem.

Como fazer esta corrida mais inteligente:

Um dos desafios mais comuns que os bancos estão enfrentando atualmente é a ameaça da concorrência – e a consequente necessidade de tomar decisões de risco mais rápido para acompanhar o ritmo. Mas o segredo é fazer isso sem sacrificar sua estratégia de risco. É possível tornar-se mais ágil e autossuficiente, o que lhe permite tomar decisões de risco mais rápidas e precisas e lançar novos produtos em menos da metade do tempo – e uma das melhores maneiras de fazer isso é atualizar sua tecnologia legada de tomada de decisões. Procure um parceiro que possa lhe oferecer esses elementos essenciais:

- Acesso a dados em tempo real a centenas de fontes de dados por meio de uma única API

- Análises avançadas com base em seus perfis de risco exclusivos

- Gerenciamento integrado de casos para uma perspectiva completa de ponta a ponta das solicitações de crédito

- UI de baixo código e amigável ao usuário comercial que permite a autossuficiência ao alterar processos e iterar fluxos de trabalho

Experiência com a troca de tecnologia legada/plataformas de decisão competitivas para garantir uma transição perfeita

O cenário de decisões sobre risco de crédito é complexo e está em constante mudança, e os bancos enfrentam muitos desafios para acompanhar essas mudanças. Mas o aproveitamento de dados automatizados e integrados e da tecnologia de decisão de risco pode ajudá-lo a aumentar sua agilidade, precisão e velocidade. Com as ferramentas certas à mão, você pode acompanhar os novos entrantes no mercado e também atender aos requisitos de conformidade regulatória, ao mesmo tempo em que toma decisões de crédito mais informadas que melhoram a experiência do cliente – e fazer isso mais rápido do que a concorrência. Porque na corrida pelos clientes… velocidade é tudo.

Pronto para melhorar sua agilidade?

Saiba mais sobre o Provenir para Bancos

Veja a Ficha Técnica

Blogs mais recentes

Além dos Scores de Crédito Tradicionais:Como os Dados Alternativos estão Revolucionando a Inclusão Financeira No ...

A Fraude que Destrói a Lucratividade: O impacto oculto da fraude nas margens das Telcos ...

BLOG Autofraude: O Custo Oculto dos "Bons" Clientes Desmascarando o Risco com uma Abordagem Unificada ...

Além da Selfie: Por que a Verificação de Identidade Digital não é a solução definitiva ...