Como as inovações das fintechs podem apoiar a saúde mental e o bem-estar

Como as inovações das fintechs podem apoiar a saúde mental e o bem-estar

10 de outubro é o Dia Mundial da Saúde Mental — um dia que a Organização Mundial da Saúde designou para “aumentar a conscientização sobre questões de saúde mental em todo o mundo e mobilizar esforços em apoio à saúde mental”. Com a ideia de que a saúde mental e o bem-estar são de extrema importância para cada pessoa, decidimos analisar como as fintechs e as inovações de serviços financeiros podem contribuir para a saúde mental. Em nenhum outro momento o foco na saúde mental foi tão crítico. À medida que as medidas de prevenção da Covid-19 começam a diminuir em todo o mundo, os efeitos sobre a saúde mental estão se revelando. “A pandemia da COVID-19 criou uma crise global para a saúde mental, alimentando estresses de curto e longo prazo e minando a saúde mental de milhões de pessoas. As estimativas sugerem um aumento dos transtornos de ansiedade e depressão em mais de 25% durante o primeiro ano da pandemia. Ao mesmo tempo, os serviços de saúde mental foram severamente interrompidos e a lacuna de tratamento para condições de saúde mental aumentou.”

Então, o que os serviços financeiros e a tecnologia financeira têm a ver com a saúde mental? O Money and Mental Health Policy Institute, com sede no Reino Unido, destaca algumas das formas como a saúde mental e a capacidade financeira estão indissociavelmente ligadas. E como as inovações das fintechs estão em uma posição única para reduzir esses efeitos. O Instituto analisou cinco áreas críticas em que as fintechs podem ajudar:

- Gestão de dinheiro no dia a dia – coisas como elaborar e/ou seguir um orçamento podem ser impraticáveis para quem sofre de problemas de saúde mental. Monitoramento de gastos e notificações alertando sobre problemas orçamentários são fundamentais.

- Produtos de controle de excessos – a capacidade de bloquear gastos em determinadas categorias (ou seja, álcool ou jogos de azar) ou limites de compras acima de determinado valor podem ajudar no controle dos impulsos.

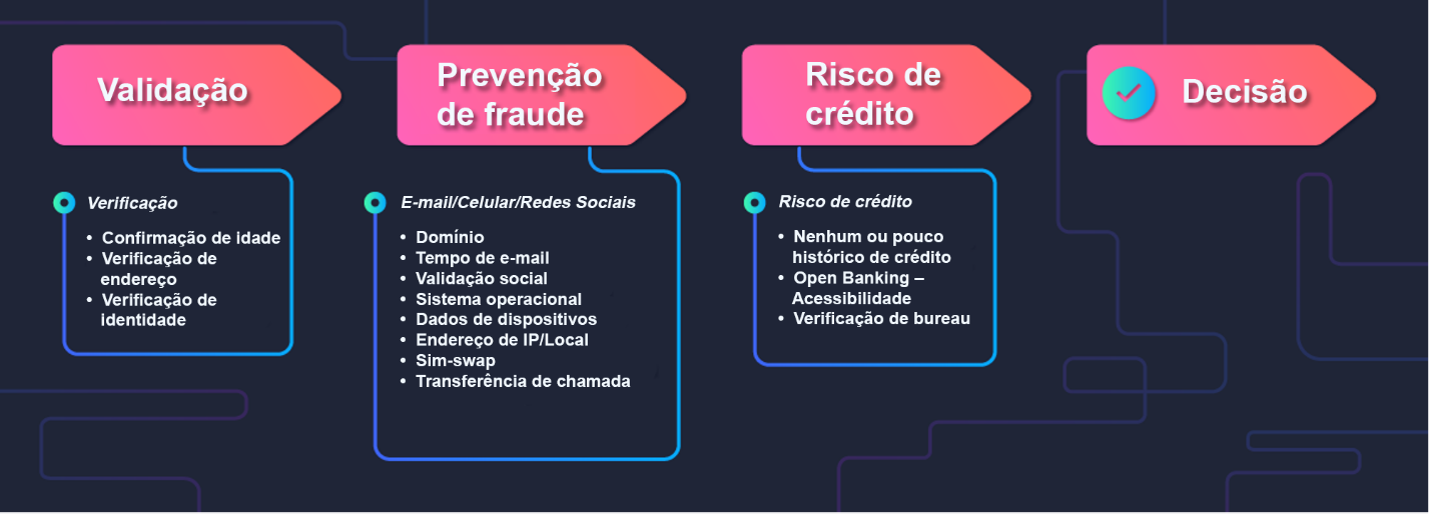

- Verificar o entendimento online – procurar formas de aliviar alguns dos riscos de acessar o crédito online, pois os financiadores podem ter dificuldade de avaliar se uma pessoa está com problemas de saúde mental.

- Apoio da família e amigos – reduzir o risco de pessoas que precisam de apoio externo para administrar seu dinheiro ou pagar suas contas. Por exemplo, as pessoas geralmente compartilham números de pins ou senhas, o que pode ser extremamente problemático.

- Identificar o problema cedo – encontrar formas de utilizar os dados para identificar melhor os primeiros sinais de alerta de problemas de saúde mental e seus efeitos no bem-estar financeiro.

Pela natureza cíclica da vida, não apenas a saúde mental afeta o bem-estar financeiro, mas o bem-estar financeiro afeta a saúde mental. Problemas como dívidas (seja dívida de consumo, empréstimos estudantis ou custos de saúde) e se preocupar com as finanças devido à situação profissional podem causar estragos no estado mental de uma pessoa, aumentando a ansiedade, depressão, ataques de pânico, problemas de sono e o número de suicídios. O Money and Mental Health Policy Institute descobriu que quase a metade (46%) das pessoas com dívidas problemáticas também lutam com problemas de saúde mental, e 86% dos entrevistados de sua pesquisa relataram que situações financeiras problemáticas exacerbaram seus problemas de saúde mental.

Analisamos dez organizações que estão inovando a forma de pensar sobre nossa saúde mental e fazendo o que podem para ajudar, quer trabalhando diretamente para ajudar a gerenciar o bem-estar pessoal ou apoiando a educação financeira para garantir que dívidas e finanças (e a ansiedade resultante) sejam gerenciadas de forma eficaz.

- Maslife – Desenvolvido pela MasterCard, o aplicativo Maslife combina recursos de pagamento e bancários com gamificação e IA. Seu objetivo é incentivar os usuários a fazer mudanças básicas e simples em suas rotinas diárias que levarão a resultados positivos a longo prazo, com ferramentas como monitoramento de exercícios, ferramentas de orçamento e oficinas de meditação. Além disso, a empresa está construindo uma plataforma B2B que permitirá que as empresas ofereçam recursos de bem-estar a seus funcionários.

- Trustfolio – Considerando-se especialistas em “tecnologia da dívida”, a Trustfolio trabalha para oferecer aos clientes uma compreensão mais profunda de todo o ciclo de vida da dívida pessoal, com o objetivo de economizar tempo e dinheiro de seus clientes e, ao mesmo tempo, obter os melhores resultados possíveis para quem luta contra dívidas. O Debt Advisor Support Portal tem como objetivo agilizar o processo de aconselhamento de dívidas, permitindo mais qualidade, envolvimento do cliente e resultados mais positivos de gestão.

- RedSTART – A RedSTART, com sede no Reino Unido, concentra-se na educação financeira de crianças, acreditando que incentivar a educação financeira desde cedo leva a resultados melhores no futuro. Trabalhando em parceria com as principais instituições financeiras, voluntários e empresas locais, eles executam programas interativos nas escolas primárias, fornecendo recursos educacionais financeiros para crianças, professores e pais.

- MoneyHelper – Ajuda para quem luta contra dívidas, monitores de orçamento e aconselhamento de previdência, a MonkeyHelper é uma organização governamental no Reino Unido que oferece orientações financeiras gratuitamente para quem precisa. Com ferramentas online para auxiliar as pessoas a priorizar contas, obter consultoria sobre endividamento, gerenciar as finanças e evitar golpes, esta proposta bem estruturada garante que os cidadãos saibam exatamente a quem recorrer se precisarem de assistência para dinheiro/dívidas.

- Flourish Savings – Anunciada como uma plataforma de recompensas e engajamento para instituições financeiras, o Flourish Savings oferece um aplicativo de conhecimento financeiro que capacita os participantes a gerenciar suas finanças com mais eficiência e, ao mesmo tempo, obter informações e aconselhamento financeiro para suas transações. Com jogos e desafios sobre dinheiro para conscientizar sobre hábitos de consumo e perguntas personalizadas para promover a saúde financeira, o aplicativo também procura envolver o cliente com aconselhamento financeiro personalizado.

- HoneyBee – A força de trabalho moderna enfrenta inúmeros desafios — bem como seus empregadores, incluindo atrair e reter os melhores talentos. O aplicativo HoneyBee oferece o melhor programa suplementar de saúde financeira da categoria para incentivar o bem-estar financeiro geral e oferecer uma vantagem competitiva aos empregadores. Com sessões individuais de terapia financeira, educação financeira e até fundos disponíveis para gerenciar dívidas, o aplicativo HoneyBee espera ajudar a superar algumas das desigualdades financeiras estruturais nos EUA.

- Noburo – O Noburo, com sede na Tailândia, é um aplicativo móvel de “saúde financeira” focado em garantir o bem-estar dos funcionários. Quando os funcionários estão estressados com as finanças pessoais, eles são mais propensos a ter problemas para se concentrar, faltar ao trabalho ou cometer erros mais significativos. Ao ajudar os funcionários a gerenciar as finanças e superar as dívidas, o Noburo garante organizações mais lucrativas.

- Quber – Com programas para empregadores e pessoas físicas, o aplicativo canadense Quber procura melhorar os hábitos financeiros de forma fácil e divertida. As pessoas podem personalizar sua forma de poupar como funcionar melhor para elas (e para que seja, provavelmente, mais sustentável), enquanto os empregadores podem oferecer a seus funcionários benefícios de saúde financeira inclusivos para apoiá-los e envolvê-los, reduzindo o impacto do estresse financeiro nos resultados da empresa.

- Wellth – Acreditando que “vale a pena ser saudável”, o Wellth incentiva os participantes a criar hábitos saudáveis para mudar a vida, oferecendo planos para prestadores de serviços de saúde e empregadores. Abrangendo diversas questões de saúde, incluindo saúde mental e comportamental, bem como inúmeras condições físicas, o Wellth ajuda a gestão a criar motivação e hábitos de saúde para garantir a adesão aos planos de medicação, tratamentos terapêuticos e comparecimento a consultas agendadas.

- Longevity Card – O aplicativo financeiro e de estilo de vida, Longevity Card, lançou um programa comunitário com recursos para saúde mental e gestão de dinheiro. A fintech sediada no Reino Unido, que já era focada em saúde física e bem-estar, começou a analisar como os serviços financeiros poderiam fazer mais para apoiar o bem-estar mental em resposta ao Dia Mundial da Saúde Mental há alguns anos.

A saúde mental e o bem-estar estão tão intimamente integrados a vários aspectos de nossas vidas, e os efeitos, tanto positivos quanto negativos, são claramente de longo alcance. Todas as pessoas têm uma história financeira para contar — incluindo aplicações e dívidas, investimentos e salário, segurança no emprego, segurança habitacional, segurança alimentar… isso tudo se resume a dinheiro no final. Quanto mais o setor de serviços financeiros e as inovações de tecnologia financeira puderem fazer para melhorar a saúde mental com o avanço da alfabetização financeira, educação, aconselhamento de dívidas e programas de crédito sustentável, melhor será.

Garanta o bem-estar mental de seus clientes

Descubra os benefícios de uma decisão de risco mais precisa.

Como maximizar o ROI associado à tomada de decisão...

Como as inovações das fintechs podem apoiar a saúd...

10 empresas fundadas por latinx levando as fintech...