Façonner l’avenir de la

décision avec l’IA.

Une plateforme de décision unique basée sur l’IA pour le risque de crédit, la lutte contre la fraude et la conformité tout au long du cycle de vie client.

De meilleurs résultats commerciaux, propulsés par l’IA.

Minimisez les risques et maximisez la valeur client avec les solutions Provenir.

Le tout alimenté par une plateforme de décision unique basée sur l’IA.

La plateforme toujours active, toujours en constante évolution :

La plateforme toujours active, toujours en constante évolution :

Intégration des clients

Entrée en relation fluide avec évaluation du risque de crédit pour les commerçants et des clients finaux.

Fraude et identité

Détection de la fraude plus intelligente dès l’entrée en relation et enquêtes manuelles rationalisées.

Gestion de la relation client

Engagement client dynamique pour maximiser sa valeur pendant toute sa durée de vie.

Recouvrement

Stratégies de recouvrement proactives pour maximiser les résultats et la relation client.

Comment nous sommes utilisés :

Une décision basée sur une IA explicable

Financement automobile

Demandes et demandes et accords sans friction pour accroitre votre Business sereinement.

Cartes de crédit

Acquisition de vos clients et commerçants en quelques minutes grâce à des processus de lutte contre la fraude et d’identité automatisés.

BNPL (Achetez maintenant, payez plus tard)

Validez des demandes sans avoir besoin de vérification DE crédit stricte.

Prêt à la consommation

Permettez des permettez des validations rapides rapides, une tarification personnalisée et une innovation accélérée.

Prêt aux PME

Réduisez le délai de financement grâce à une entrée en relation entièrement automatisée.

Autres cas d’utilisation

Découvrez comment les leaders du secteur utilisent nos solutions dans une variété de cas d’usage.

Financement automobile

Demandes et demandes et accords sans friction pour accroitre votre Business sereinement.

Cartes de crédit

Acquisition de vos clients et commerçants en quelques minutes grâce à des processus de lutte contre la fraude et d’identité automatisés.

BNPL (Achetez maintenant, payez plus tard)

Validez des demandes sans avoir besoin de vérification DE crédit stricte.

Prêt à la consommation

Permettez des permettez des validations rapides rapides, une tarification personnalisée et une innovation accélérée.

Prêt aux PME

Réduisez le délai de financement grâce à une entrée en relation entièrement automatisée.

Autres cas d’utilisation

Découvrez comment les leaders du secteur utilisent nos solutions dans une variété de cas d’usage.

L’impact de Provenir :

95%

des décisions

automatisées

automatisées

57%

de réduction des coûts

de mise en production

60x

d’amélioration de l’efficacité des décisions.

98%

de réduction du délai

de prise de décision

14x

d’augmentation

de capacité de gestion de produits

MINS

Seulement pour effectuer des modifications de fond

de processus et de règles

Prêt à repenser le risque avec l’IA ?

Pourquoi choisir Provenir

Les solutions de décision basées sur l’IA de Provenir regroupent tout ce dont vous avez besoin pour créer des expériences client fluides, optimisant la valeur sur l’ensemble du parcours.

- Fondée en 2004

- Présente dans plus de 60 pays

- Plus de 120 clients

- >Plus de 4 milliards de transactions traitées chaque année

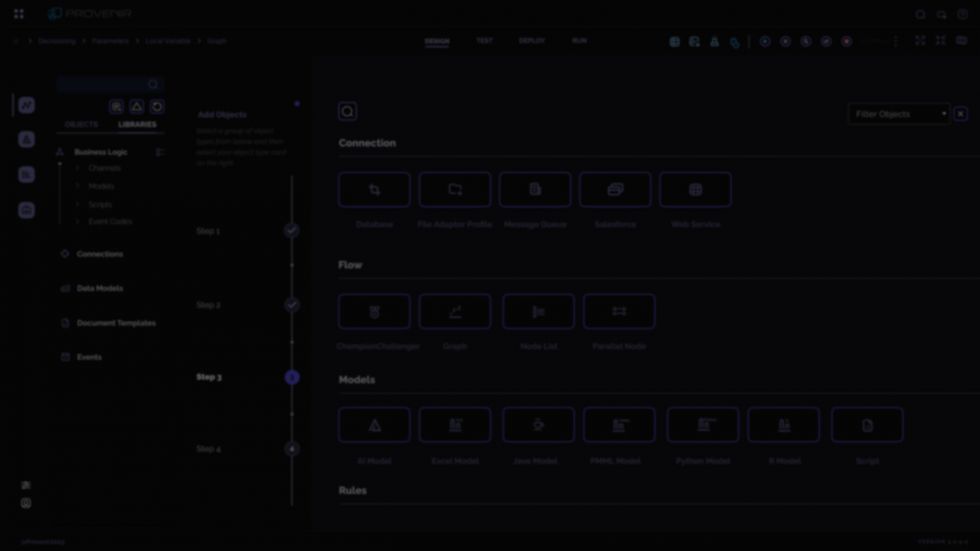

Innover plus vite que le marché avec une plateforme de décision des risques sans code et alimentée par l’IA et adaptée à votre stratégie

Décision tout au long du cycle de vie client

- Interface visuelle low-code

Permet aux utilisateurs métier de créer, modifier et publier des flux décisionnels sans dépendre de l’informatique. - Intégration et orchestration de données simplifiées

Comprenez le risque client pour améliorer la précision des décisions grâce à l’utilisation des bonnes données, au bon endroit et au bon moment. - Déploiement analytique flexible

Exploitez toutes les combinaisons de règles de machine learning pour automatiser les processus de lutte contre la fraude et de risque de crédit.

Éliminez les difficultés liées aux données

- Écosystème de données à la demande

Choisissez parmi plus de 120 partenaires de données pour alimenter une prise de décision holistique couvrant la fraude, l’identité et les processus de crédit. - Intégrations simples et rapides

Éliminez les délais grâce à des intégrations préconstruites, sans maintenance, donnant accès à des milliers de sources de données à forte valeur ajoutée. - Une seule API

Simplifiez l’intégration dans vos processus de décision avec une API unique pour tous vos besoins en données.

Rationalisez la gestion des références et les investigations

- Création de dossiers simplifiée

Automatisez la création de dossiers directement depuis vos flux de décision pour faciliter l’analyse par les agents. - Soutenez les références liées au risque de crédit et les enquêtes de fraude

Permettez une intervention manuelle à tout moment du parcours d’onboarding. - Optimisez la gestion des dossiers

Utilisez l’interface visuelle pour relancer facilement une prise de décision ou déclencher des actions en aval.

Optimisez la performance de votre stratégie

- Suivi continu des performances

Identifiez rapidement les opportunités d’amélioration des modèles grâce au suivi constant des performances. - Création de modèles accessible aux utilisateurs métier

Créez et déployez facilement des modèles ML dans l’ensemble de vos processus décisionnels. - Analyses propulsés par l’IA

Optimisez votre stratégie décisionnelle grâce à des insights alimentés par l’IA, pour comprendre, tester et améliorer vos décisions.

Prise de décision

Décision tout au long du cycle de vie client

- Interface visuelle low-code

Permet aux utilisateurs métier de créer, modifier et publier des flux décisionnels sans dépendre de l’informatique. - Intégration et orchestration de données simplifiées

Comprenez le risque client pour améliorer la précision des décisions grâce à l’utilisation des bonnes données, au bon endroit et au bon moment. - Déploiement analytique flexible

Exploitez toutes les combinaisons de règles de machine learning pour automatiser les processus de lutte contre la fraude et de risque de crédit.

Marché des données

Éliminez les difficultés liées aux données

- Écosystème de données à la demande

Choisissez parmi plus de 120 partenaires de données pour alimenter une prise de décision holistique couvrant la fraude, l’identité et les processus de crédit. - Intégrations simples et rapides

Éliminez les délais grâce à des intégrations préconstruites, sans maintenance, donnant accès à des milliers de sources de données à forte valeur ajoutée. - Une seule API

Simplifiez l’intégration dans vos processus de décision avec une API unique pour tous vos besoins en données.

Gestion des dossiers

Rationalisez la gestion des références et les investigations

- Création de dossiers simplifiée

Automatisez la création de dossiers directement depuis vos flux de décision pour faciliter l’analyse par les agents. - Soutenez les références liées au risque de crédit et les enquêtes de fraude

Permettez une intervention manuelle à tout moment du parcours d’onboarding. - Optimisez la gestion des dossiers

Utilisez l’interface visuelle pour relancer facilement une prise de décision ou déclencher des actions en aval.

Intelligence décisionnelle

Optimisez la performance de votre stratégie

- Suivi continu des performances

Identifiez rapidement les opportunités d’amélioration des modèles grâce au suivi constant des performances. - Création de modèles accessible aux utilisateurs métier

Créez et déployez facilement des modèles ML dans l’ensemble de vos processus décisionnels. - Analyses propulsés par l’IA

Optimisez votre stratégie décisionnelle grâce à des insights alimentés par l’IA, pour comprendre, tester et améliorer vos décisions.

Nous aidons les acteurs du secteur des services financiers du monde entier à prendre les bonnes décisions :

Études de cas

Mise en service en quelques semaines

Le nouveau projet de SoFi axé sur le refinancement de prêts étudiants : grâce à l’automatisation via la plateforme Provenir, SoFi a pu être opérationnel en moins de 10 semaines.

Solutions de paiement alternatives

tbi bank est une banque challenger “mobile-first” en Europe du Sud-Est et un leader régional des solutions de paiement alternatives.

Expérience client de premier plan

Bigbank souhaitait lancer sur le marché des produits de crédit et de prêt plus performants afin d’offrir une expérience client optimale. Cela impliquait de se détacher des technologies obsolètes au profit d’une plateforme unifiée – et Provenir s’est imposé comme la solution.

Décision évolutive pour les PME

BBVA souhaitait une technologie décisionnelle évolutive pour alimenter ses activités PME et commerciales et offrir la meilleure expérience client possible. Provenir a été le choix évident.

Décision intégrée

Un leader des télécommunications sud-africain augmente ses approbations de demandes de 130 % et ses conversions de 135 % d’une année sur l’autre grâce à une prise de décision intégrée en matière de risque de crédit.

Solutions de paiement alternatives

tbi bank est une banque challenger “mobile-first” en Europe du Sud-Est et un leader régional des solutions de paiement alternatives.

Expérience client de premier plan

Bigbank souhaitait lancer sur le marché des produits de crédit et de prêt plus performants afin d’offrir une expérience client optimale. Cela impliquait de se détacher des technologies obsolètes au profit d’une plateforme unifiée – et Provenir s’est imposé comme la solution.

Décision évolutive pour les PME

BBVA souhaitait une technologie décisionnelle évolutive pour alimenter ses activités PME et commerciales et offrir la meilleure expérience client possible. Provenir a été le choix évident.

RÉCOMPENSES

La décision la plus simple que vous puissiez prendre :

Des solutions décisionnelles primées, approuvées par les plus grands acteurs mondiaux des services financiers.

RÉCOMPENSES

La décision la plus simple que vous puissiez prendre :

Des solutions décisionnelles primées, approuvées par les plus grands acteurs mondiaux des services financiers.

Équilibrez le risque et les opportunités tout au long du cycle de vie client.